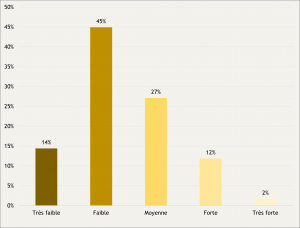

Selon le Consensus économique d’IDEA réalisé pour l’Avis Annuel 2022, 59% des répondants estiment qu’il y a peu voire très peu de chances que l’Etat luxembourgeois soit sollicité pour soutenir une ou plusieurs institutions financières en raison de la crise géopolitique actuelle. Toutefois, 14% d’entre eux jugent que la situation actuelle est propice voire très propice à une recapitalisation bancaire. Pourtant, si une banque luxembourgeoise devait prochainement rencontrer des difficultés, il y aurait fort à parier que la cause réelle provienne en réalité de son business model et que la crise géopolitique actuelle ou tout autre élément semblable n’est ni plus ni moins qu’un simple catalyseur.

Graphique : Probabilités que l’Etat luxembourgeois soit sollicité pour soutenir une ou plusieurs institutions financières en raison de la crise géopolitique actuelle

Source : Consensus économique d’IDEA (mars 2022)

Source : Consensus économique d’IDEA (mars 2022)

En effet, une banque devient rarement insolvable du jour au lendemain. La plupart du temps, d’importantes vulnérabilités sont déjà ancrées dans son business model de manière structurelle. Une importante provision passée lors d’un choc économique (diminuant de ce fait ses actifs et capitaux propres) ou un accès plus difficile à la liquidité va alors révéler publiquement les failles de l’institution financière. La Crise financière de 2008 a montré que les banques qui avaient un business model non soutenable comportant des informations insuffisantes, des risques excessifs, des hypothèses irréalistes, une extrême concentration en termes d’exposition géographique, de clientèle et de revenus, des sources de financement intenables et instables, une volatilité importante dans les bénéfices, des investissements dans des produits complexes sans contrôle adéquat ou une compréhension incomplète de la nature des risques sont celles qui ont rencontré le plus de difficultés. L’important effet levier d’une banque aboutit ensuite à décupler les pertes, ce qui risque de déboucher sur une recapitalisation.

De nos jours, les banques font face à un environnement changeant, incluant de multiples facteurs de risques et pouvant avoir de réelles implications sur leur business model. Les changements réglementaires et de fiscalité, le passage d’un environnement à faible taux d’intérêt à un autre plus inflationniste, avec des taux d’intérêt qui remontent progressivement, le niveau élevé des prix immobiliers, les technologies disruptives et la concurrence plus soutenue de la part des acteurs de la tech ainsi que le changement climatique font partie de cette liste non exhaustive, pouvant jouer à court et moyen terme. Même si les organismes de réglementation bancaire sont davantage regardants quant à la soutenabilité du modèle d’affaires depuis la crise de 2008, il incombe aux banques de s’adapter durablement à ces défis. L’importance de leur business model a en effet non seulement des conséquences microprudentielles (affectant entre autres leur notation de crédit, mais pas uniquement) mais aussi macroprudentielles, via la stabilité financière.