La question d’une augmentation du salaire social minimum (SSM) s’est frayée un chemin jusque dans les programmes électoraux. Dans leur totalité, les partis représentés à la Chambre des Députés considèrent qu’un « coup de pouce » s’imposerait par rapport à l’actuel niveau du SSM (2 048,54 euros par mois en brut pour le SSM « non qualifié » depuis le 1eraoût 2018). Mais tout est une question de définition, la distinction entre salaire net et brut étant particulièrement déterminante.

SSM : tour de piste des principales propositions

Ainsi, la CSV propose à la fois un crédit d’impôt progressif pour les bénéficiaires du SSM et une hausse de la tranche exonérée d’impôts, cette dernière passant de 11 265 euros actuellement à 12 000 euros. Le parti affirme par ailleurs souhaiter une augmentation « nette » du SSM à travers son adaptation régulière à l’évolution salariale générale « en termes de salaire net ».

Le LSAP affirme quant à lui vouloir augmenter le SSM dès le 1er janvier 2019, à concurrence de 100 euros. Il réclame aussi un rehaussement des crédits d’impôt pour salariés et pensionnés ainsi qu’une adaptation structurelle du SSM à l’évolution économique (en fonction des gains de productivité, notamment) A rebours du LSAP, le DP soutient une certaine continuité, en soutenant l’adaptation légale prévue du SSM. Le tout en gardant à l’œil l’impact de chaque augmentation du salaire minimum sur l’économie et le chômage mais aussi en continuant à miser sur des leviers tels que la subvention de loyer ou la gratuité de la garde d’enfants. Le 3ème membre de l’actuelle coalition, Déi Gréng, souhaite pour sa part réévaluer l’imposition du salaire minimum et « augmenter et adapter régulièrement le salaire social minimum à l’évolution du pouvoir d’achat ». Les verts évoquent également leur engagement en faveur d’un salaire minimum européen (un aspect également évoqué par le LSAP).

Notons enfin que l’ADR propose une augmentation du salaire minimum assortie de mesures fiscales pour les plus défavorisés, afin de faire en sorte que le SSM dépasse le seuil de pauvreté. Enfin, Déi Lénk demande une augmentation substantielle du SSM « pour que le travail soit enfin payé à un prix juste ». L’objectif étant un SSM immédiatement fixé à 2 250 euros brut et atteignant 60% du salaire médian (soit le seuil de risque de pauvreté) deux ans plus tard.

Vers la « cible » de + 100 euros en net

Que faut-il en penser ? Quelques précisions, tout d’abord. Une hausse du SSM en tant que telle – n’oublions pas que c’est un salaire brut – semble périlleuse à divers égards. Un blog IDEA a déjà recensé divers défis associés à une augmentation sensible et indifférenciée du SSM. Je mentionnerai ici, dans la foulée de son auteur, la fragilisation de petites entreprises intensives en main-d’œuvre, la menace associée pour l’emploi des personnes les moins qualifiées et enfin un fait souvent ignoré, à savoir l’impact potentiellement négatif d’une augmentation du SSM sur le revenu disponible des personnes concernées, à cause de son incidence sur les aides sociales et la fiscalité.

Ces constats n’épuisent cependant pas le sujet, car si une augmentation « brute et brutale » du SSM ne constitue certainement pas une panacée, même d’un point de vue social, il en est tout autrement d’une augmentation nette – en clair d’un rehaussement du « salaire poche » correspondant. En effet, pour les bénéficiaires du SSM, ce n’est pas la notion abstraite du brut qu’il importe, mais bien ce qui se trouve sur le compte en banque à la fin du mois. De manière générale, c’est bien le salaire net qui importe à un salarié, qui se soucie a priori peu de savoir si une augmentation de 100 euros par mois provient d’un accroissement du coût des entreprises ou d’ajustements fiscaux. A travers cet article, je vais par conséquent me concentrer sur la « cible » très simple, consistant à rehausser le SSM net à concurrence de 100 euros par mois d’ici la fin 2019 – un objectif similaire en apparence à celui du LSAP, mais qui fait l’objet d’une spécification précise dans le présent article.

Si on en croit le plus récent Bulletin de la BCL, une tranche d’indexation des salaires devrait survenir vers la (toute) fin de l’année 2019 (ou du moins au tout début de 2020). Cet ajustement permettrait d’honorer une partie des 100 euros précités, car la tranche en question devrait rapporter 43 euros au bénéficiaire d’un SSM (compte tenu des cotisations de sécurité sociale personnelles et d’un taux d’impôt moyen à l’impôt des personnes physiques de 4% par hypothèse). L’objectif de progression du SSM net hors indexation s’établit dès lors à 57 euros (soit 100 euros moins 43 euros).

Comment atteindre cet objectif, de manière concrète ? Parmi les mesures envisagées par les partis, on notera les crédits d’impôt évoqués par la CSV – un sujet pertinent, qui sera examiné en détail ci-dessous. Le même parti évoque également une hausse de 11 265 à 12 000 euros de la tranche exonérée d’impôts. Une mesure pleine de bonnes intentions mais peu ciblée. Selon nos calculs, elle n’exercerait en effet, si tous les autres barèmes demeurent inchangés, qu’un léger impact sur les bénéficiaires du SSM non qualifié. Même pour les plus imposés d’entre eux, dépendant de la classe d’imposition 1 (les célibataires par exemple), une telle mesure ne se traduirait que par une augmentation mensuelle nette de l’ordre de… 5 euros. La mesure favoriserait par ailleurs non seulement les bénéficiaires du SSM, mais également les autres contribuables. En d’autres termes elle est trop peu focalisée sur les bas revenus, malgré les apparences.

Diverses pistes prometteuses peuvent fort heureusement permettre d’atteindre plus efficacement la cible des 100 euros nets par mois. Ces mesures ne sont guère (voire même pas) coûteuses d’un point de vue budgétaire. Elles permettraient pourtant de satisfaire des attentes en termes de pouvoir d’achat additionnel tout en évitant une bérézina pour les entreprises et in fine pour les salariés employés au SSM.

Un « coup de pouce » de 22 euros grâce à une révision du calcul de la contribution dépendance

Une première mesure de ce type permettrait d’obtenir de façon simple une progression significative, d’un peu plus de 1%, du revenu d’une personne dont le salaire se situe aux alentours du salaire social minimum. Elle se traduirait certes en parallèle par une réduction du pouvoir d’achat des salariés les plus favorisés, mais cette perte serait en définitive assez marginale et elle ne serait de mise qu’à partir d’un salaire mensuel de 5 700 EUR (2,8 fois le SSM). Enfin, la mesure tendrait à s’autofinancer budgétairement parlant et elle ne remettrait nullement en cause les principes de financement de l’assurance dépendance. Comment réaliser ce petit miracle ?

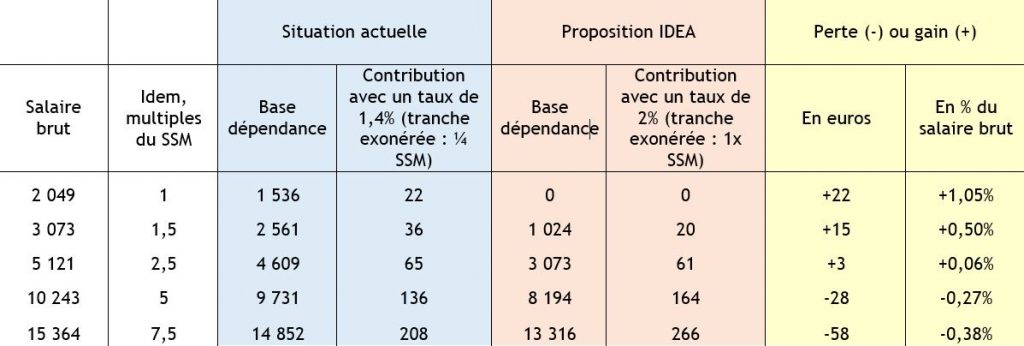

« Simplement » en calibrant autrement tant la base que le taux de la contribution dépendance (égal à 1,4%). Actuellement, la base retenue est la rémunération brute, mais – ce point est crucial – après déduction d’un montant équivalent à un quart du salaire social minimum. Comme on le voit au tableau ci-joint, il en résulte pour une personne payée au SSM une base de 1 536 euros, donc une contribution dépendance de 22 euros par mois (1,4% de 1 536 euros).

Tableau : Base et taux de l’assurance dépendance (en euros, sauf mention contraire)

Source : Calculs IDEA.

Il est proposé ici d’opérer par rapport à cette situation un double basculement. En premier lieu, serait retranchée de la base non plus seulement le quart du SSM comme actuellement, mais la totalité de ce dernier. En deuxième lieu, le taux de la contribution serait adapté afin de financer tout ou partie du coût budgétaire lié à la diminution de la base. A titre d’exemple, un taux porté de 1,4 à 2% compte tenu de la nouvelle base (réduite) laisserait pratiquement inchangée la situation d’un salarié gagnant 5 100 euros bruts par mois (soit 2,5 fois le SSM ou approximativement le salaire moyen). La cotisation contribution dépendance de ce « cas moyen » ne reculerait que de 3 euros par mois (ou de 0,06% de son brut), ce qui suggère une certaine neutralité budgétaire de la mesure proposée.

Le gain atteindrait par contre 22 euros pour une personne touchant le SSM, soit 1% de son revenu brut environ comme déjà indiqué, tandis qu’un salarié touchant 5 ou 7,5 fois plus ne concéderait que respectivement 0,27 et 0,38% de son revenu.

Un coup de pouce de 22 euros pour une personne payée au SSM nous rapproche singulièrement de la « cible » de 100 euros correspondant à 57 euros hors indexation. Reste cependant un manque de 35 euros à combler, soit 400 euros par an environ. Je propose de pallier cet écart au moyen d’une mesure simple, à savoir une modulation « sociale » plus marquée qu’actuellement des crédits d’impôts pour salariés.

… +35 euros via une révision du « crédit d’impôt pour salariés »

Les contribuables salariés bénéficient actuellement d’un « crédit d’impôt pour salariés » (ou CIS, limité à la période pendant laquelle le contribuable a bénéficié d’un salaire). Il s’établit (s’agissant des classes d’impôt 1 et 1a) à 600 euros par an pour les salaires annuels bruts allant jusqu’à 40 000 euros et décline graduellement au-delà de ce seuil, pour disparaître à partir d’un revenu de 80 000 euros. Cette calibration en fonction du revenu date de la réforme fiscale mise en œuvre en janvier 2017.

Il est proposé ici de rehausser ce montant pour le faire passer de 600 à 1 000 euros pour les personnes dont le salaire brut se situe entre le SSM (soit un peu plus de 24 000 euros par an environ en l’absence d’un 13ème mois) et 30 000 euros par an. L’avantage induit par ce passage de 600 à 1 000 euros (soit 400 euros) déclinerait ensuite graduellement pour les salaires annuels bruts se situant entre 30 000 et 40 000 euros. Au-delà de ce dernier seuil, le CIS demeurerait strictement identique à son niveau actuel. La mesure ciblant clairement les plus bas salaires, elle ne serait au final pas excessivement onéreuse d’un point de vue budgétaire. Une estimation sur la base de données publiées par le Conseil économique et social en 2015, dans son avis « Analyse des données fiscales au Luxembourg », permet de chiffrer cet allégement fiscal à 90 millions d’euros (soit environ 0,2% du PIB et en intégrant parallèlement au CIS le crédit d’impôt pour indépendants et pensionnés), qui pourrait être compensé par un ajustement à la baisse des nombreuses « dépenses fiscales » immobilières. A titre d’exemple, une limitation de moitié du « Bëllegen Akt » procurerait déjà aux Administrations publiques un gain pratiquement équivalent, de l’ordre de 80 millions d’euros. Alternativement, les 90 millions précités pourraient être financés par une décélération de la progression des dépenses publiques de l’ordre de 0,4% une année donnée (c’est-à-dire non pas une diminution des dépenses, mais un simple ralentissement de leur rythme de progression, qui a été de 6% en moyenne sur la période 2000-2017). Enfin, la gratuité des transports serait quasiment aussi onéreuse que le rehaussement sélectif du crédit d’impôt, avec une facture de 65 millions d’euros par an.

Cette dernière mesure contribuerait par ailleurs à dégager nombre de personnes des « trappes à pauvreté », ce qui au-delà d’un avantage social évident permettrait de financer une partie du coût de la mesure. L’augmentation proposée du CIS favoriserait en effet le passage du sous-emploi à l’emploi, puisque le CIS se limite aux périodes d’activité salariée.

* * *

Donc en résumé, pour une personne payée au SSM non qualifié l’augmentation du revenu net proposée ici s’établirait à 22 euros (au titre de l’assurance dépendance), augmentés de 35 euros (à la faveur du plus grand ciblage du CIS) et de 43 euros (impact de l’indexation). Soit au total 100 euros : le compte y est.

One thought on “Série “Au programme” (4/4) – Salaire minimum : vers un « coup de pouce » de 100 euros ?”